周五(2月10日)亚市早盘,在短期收益率上升的压力下,黄金价格徘徊在一个月低点附近,随着市场重新评估美联储进一步加息的预期,黄金价格势将连续第二周下跌。

随着投资者重新评估他们对美联储进一步加息的预期,金价的新年涨势现在似乎已经失去动力。尽管美国可能出现的经济衰退预计最终将使黄金受益,但利率上升可能会给黄金带来更多短期阻力。

对于美联储前景的明确看法,市场并不确定。至于今年下半年是否真的会出现转向,目前还没有定论,美联储主席鲍威尔最近的一些鸽派言论已经证明了这一点。

鉴于美国1月份非农就业数据强劲,市场原本预计美联储主席鲍威尔将加大其鹰派言论的力度。因此,当他在早些时候使用“反通胀”一词时,这引发了股市的宽慰性反弹和国债收益率的下跌。

然而,美元和黄金价格在市场情绪的两面都出现了波动,鲍威尔称“反通胀”正处于非常早期的阶段。他还强调,“对我来说,基本情况是……我们将不得不进一步加息,然后我们将不得不四处看看,看看我们做得是否足够”。因此,终端利率仍有上升的前景,这将在金价反弹时对其构成压力。

法国兴业银行经济学家Kit Juckes在一份报告中表示:“我与客户的讨论无疑转向了美联储加息的可能性及其影响,远超所有人都在预测的5-5.25%的高点。”

他解释说:“彭博社对经济学家的调查显示,有相当多的银行认为,2024年利率将保持在5.25%,但还没有人把这一比率升至5.5%的峰值,更不用说更高了。”“显而易见的答案是,5.5%而不是5.25%的峰值意义不大,但6%增加了经济周期混乱结束的风险。这将支持美元,对所有风险敏感的货币都不利。”

黄金价格有下跌的理由

在这种情况下,黄金价格也会受到压力。事实上,道明证券(TD Securities)的分析师已经在预计金价走低,并认为金价可能仍处于超买状态。

“我们对上海顶级黄金交易员仓位的跟踪显示,过去几周出现了明显的平仓,但与去年相比,这批交易员的黄金仓位目前仍低于平均水平,”分析师们解释道。

“这似乎表明,中国抛售的步伐可能会放缓,让投资者成为边际买家或卖家。然而,与此同时,我们预计在价格突破1840美元/盎司区间之前,商品交易顾问(CTA)的资金流不会出现任何下行。而且,我们认为,在1800美元/盎司关口上方,CTA的显著抛售活动可能难以捉摸,”分析师补充道。

“相比之下,在1900美元/盎司上方,边际买入计划的安全边际非常小。自由裁量基金经理的仓位也表现平平。总体而言,这表明,如果没有数据证实未来会走更鹰派的道路,贵金属价格的跌幅可能会受限。”

密歇根消费者信心指数、CPI与恐怖数据来袭

接下来,以消费者为中心的数据初值,如密歇根消费者信心指数和5年消费者通胀预期,将是美元指数交易员关注的关键。鉴于对美国消费者信心指数的乐观预测,美元指数可能会捍卫最新的反弹势头。

下周,美国将公布消费者价格指数(CPI)和有“恐怖数据”之称的零售销售数据,市场可能会迎来动荡的一周。

预计1月份CPI环比增长0.5%,核心通胀率环比增长0.3%。澳新银行(ANZ Bank)的分析师解释说:“如果这些数据实现,将导致核心通胀率同比从5.7%降至5.4%,整体通胀率从6.6%降至6.2%。”他们还指出,零售销售和制造业数据即将公布。

“如果我们继续看到这些数据表现强劲,那么美联储政策制定者除了进一步收紧货币政策外,将很难发出其他信号。”

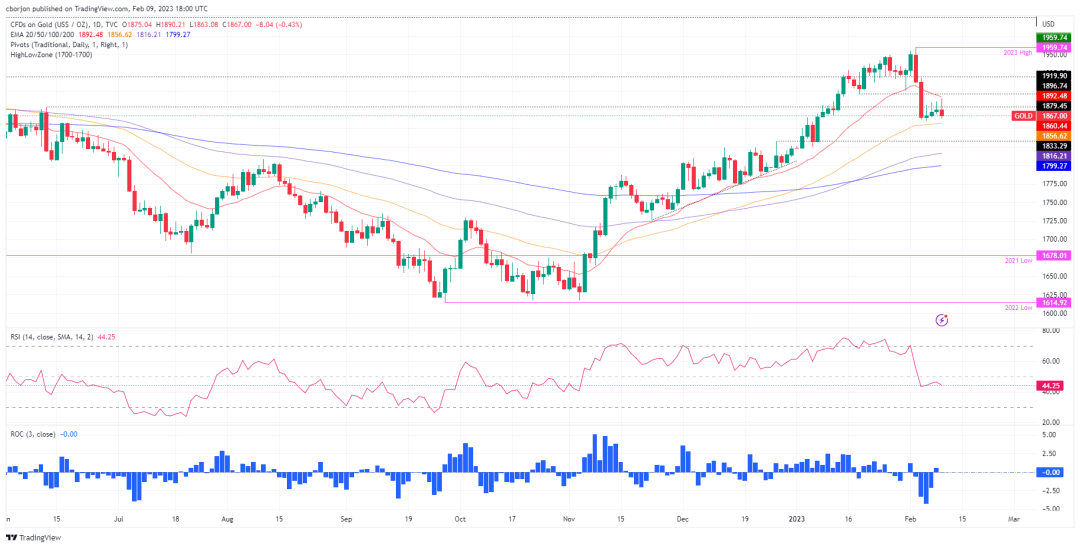

黄金技术分析

财经网站FXStreet分析师Christian Valencia撰文指出,黄金仍面临下行压力,料将扩大跌幅至周一低点1860.44美元下方。如果金价跌破这一水平,将测试50天指数移动均线(EMA)切入位1856.55美元附近。一旦突破,黄金的看跌趋势将延续至去年12月27日高点转化成的支撑1833.29美元,随后是100日均线1816.20美元。

上行方向,黄金的阻力位于20日均线1892.41,如突破将上探1900美元心理大关。

FXStreet分析师Anil Panchal指出,4小时图上,现货黄金继续受到200周期均线的压制,且隔夜下破了低位震荡以来的通道支撑。RSI指标下行,同时MACD在零轴下方出现死叉,表明了金价的下行压力。若金价不能回到近期震荡通道内,预计下一目标将下看1825附近,此处是去年年底的顶底转换位。

另一方面,如果金价企稳恢复上行,上方两个关键阻力200周期均线1887附近和1900-1905水平阻力区将对反弹势头构成压力,突破则有望上看前高区域1960,值得注意的前高附近的顶部通道上轨构成的压力已经延伸至1972附近。